SPAN整戶風險保證金計算、申請資格、跟策略基礎差異哪個好?選擇權賣方組合單SPAN怎麼算?

大家有聽過SPAN整戶風險保證金計收制度嗎?跟基礎策略有什麼不同?

簡單來說他是整戶風險下去計算出來的,如果您有風險互抵的商品並存保證金會收的比策略基礎低

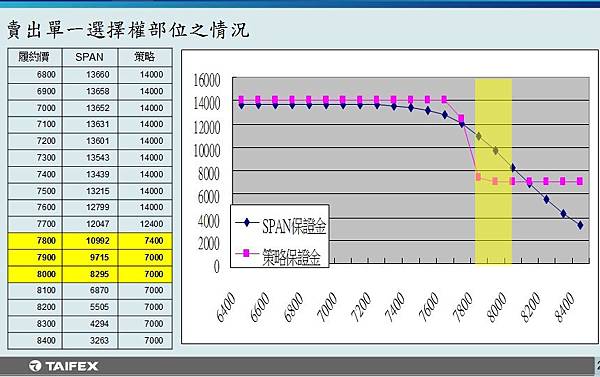

比較常來申請SPAN的通常是選擇權賣方客戶,如果風險沒那麼高的情況下收的保證金會低於策略基礎

但是!!!!如果行情越靠近你的部位反而風險提高保證金反而會加收!!!!!

這個很重要~很重要~很重要 所以就算SPAN選擇權賣方SELL很遠保證金收很少也千萬不要做好做滿

因為行情一大加收保證金是很可觀的恐怖~到時候被砍砍砍怎麼砍死的都不知道了

注意風險控管!!!!!!!!

SPAN申請需要條件: 開戶滿三個月、期貨交易10筆+選擇權交易10筆記錄才能開通

(千萬不要菜菜的就開始使用SPAN,應該算是期交所後來的美意)

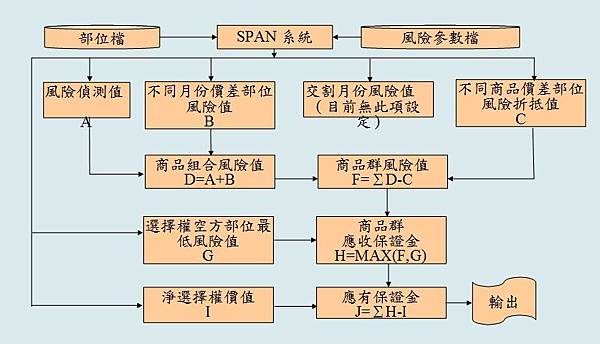

跟大家分享一下~它的保證金計收方式

SPAN是什麼?

全名為Standard Portfolio Analysis of Risk(標準投資組合風險分析)

適用商品:期貨、選擇權、股票及債券等等..

特色:視帳戶內所有部位為一投資組合計算保證金。

芝加哥商業交易所於1988年發展的保證金計算系統。

採行SPAN有什麼好處?

風險控管

對於期貨商而言,採行SPAN有助於提升對客戶部位風險控管效能。

對於交易人而言,採行SPAN可讓自己更瞭解期貨、選擇權的風險特性。

資金效能

對於絕大多數的交易人而言,相同風險下SPAN所需保證金較低,因此可享有較佳之資金運用效能。

SPAN跟策略基礎有什麼差別?

SPAN

整合性保證金計算機制

將帳戶內所有部位視為一個投資組合,透過情境模擬、相關性分析及風險折抵等原則

對於帳戶整體部位風險衡量較為精準,尤其是選擇權契約

策略基礎(各類價差組合部位及選擇權策略組合)

依不同商品而有不同規定

風險折抵較為分散,且較不具精確性

SAPN計算原理與範例?

SPAN如何將不同商品視為一個投資組合計算保證金?

Step1—將不同商品依據”屬性”分類為不同商品群

相同屬性通常風險波動較為接近

屬性:指數類、利率類…不同商品群

Step 2—再將不同商品群中的商品,依據”交易標的”分類為不同商品組合

相同交易標的表示風險來源相同

交易標的:臺股指數、電子指數…不同商品組合

SPAN計算保證金所考量的風險:

●標的指數的變化(行情漲跌)

●標的指數波動性的變化(選擇權專用)

●時間變化(選擇權專用)

●不同到期月份契約(如6月與7月)間基差的變化

●不同標的指數間(如TX與TE)價格相關性的變化

●實物交割(臺灣市場不適用)

●極端市場狀況(一開盤漲/跌停鎖死…)

針對上述各類風險,SPAN透過參數予以量化

SPAN如何進行情境分析?

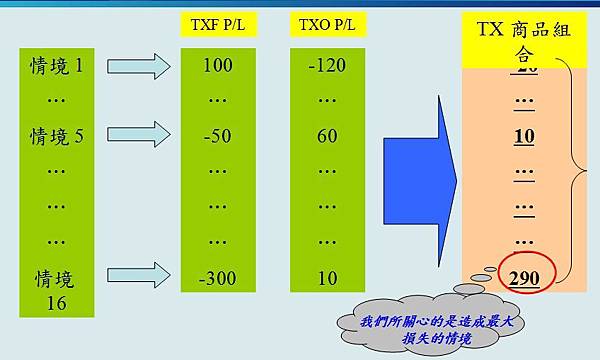

假設明天各種可能發生的狀況,逐一分析計算在不同狀況下的部位損益變化。

以價格偵測全距及波動度偵測全距作為區分情境之變數

以商品組合為單位進行分析

以標的物價格為中心,上漲與下跌之價格偵測全距各分為3個區間,每個區間再分成波動度增加與減少共12個情境,再加入「極端變動」與「價格不變」4個情境,總共有16種情境

選擇這16種風險情境中之最大損失值進行後續計算

如何解讀情境?

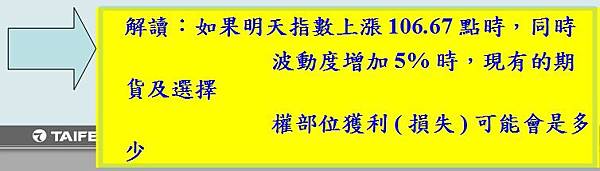

某個情境為價格上漲 1/3個價格偵測全距且波動度增加

假設價格偵測全距=64,000(元),波動度偵測全距=5%

價格偵測全距=64,000表示可以涵蓋臺指期貨指數變動320點,所以1/3個價格偵測全距相當於106.67點的指數變動

波動度偵測全距=5%,表示波動度增加時,選擇權波動度會往上增加5%

假設買進一口台指期貨原始保證金為64000

假設賣出一口履約價7000的買權

完成情境分析後,SPAN進一步計算跨月價差風險及跨商品價差折抵

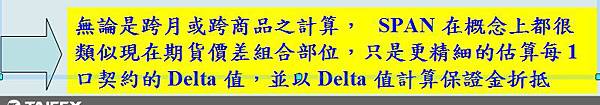

SPAN計算這些折抵時,最大的不同在於並非以口數為折抵計算單位,而是以Delta值為計算單位

各契約Delta值=部位數 × 複合Delta值 × Delta調整因子

期貨契約之複合Delta值均為1

例:買進 1口 FITX ,該部位之Delta值=1(口) × 1 × 4=4

Delta調整因子係以商品組合內商品間契約乘數訂定,如臺指期貨契約乘數為小型臺指期貨之4倍,故前者調整因子為4,後者為1

選擇權契約之複合Delta值則透過統計模型方式計算而得

跨月價差部位風險值–保證金的加項

在情境分析中,SPAN假設帳戶中若有不同到期月份契約之反向部位,其風險可以完全互抵,但實際上並不然,所以需加上跨月風險值。

跨商品價差折抵–保證金的減項

在情境分析中,SPAN假設各商品組的價格變動是獨立的,但考量不同商品組合間波動有一定的相關性,因此需考量跨商品間的風險折抵效果。

完成前面的情境分析與折抵計算後,SPAN最後還要針對選擇權賣出部位進行分析,避免交易人大量賣出深價外選擇權卻沒有足夠的保證金因應相對的風險。

賣出選擇權最低風險值(Short Option Minimum, SOM )

選擇權賣出部位之最低保證金標準,類似於選擇權B值

SOM= 每口賣出選擇權最低保證金× 選擇權賣出口數

淨選擇權價值(此值可正可負)

=買入選擇權市值-賣出選擇權市值

正的淨選擇權價值可作為保證金減項,反之則為保證金加項

>>經過這些分析並加減淨選擇權價值後,就完成SPAN保證金計算

小結與心得

SPAN不僅考量價格變化的風險,也考慮波動性、不同月份基差變化、不同商品相關性等風險

SPAN針對相關風險設有相關參數加以衡量

在執行保證金計算分析之前,SPAN會依屬性及約定標的將部位分為不同的商品群與商品組合

情境分析是SPAN計算保證金的第一步

SPAN以Delta值而非口數計算跨月或跨商品價差風險

SPAN保證金計算有什麼需要注意的地方?

在絕大部分情況下,以SPAN計算之應有保證金將低於策略基礎(如多空價差組合等方式)計算之保證金,惟仍有少部分情況,前者計算之應有保證金會略高於後者計算之應有保證金,此係合理反映部位風險所致

資料來源期交所

期貨女王

|