|

人們普遍預計聯準會 (Fed) 將在美東時間週三 (31 日) 下午十多年來首度調降基準借貸成本。但降低利率是否有助於提高 Fed 主席鮑爾不那麼出色的股市紀錄? 投資人定價降息 25 個基點的機率約為 78%,從 2.25-2.50% 調降至 2-2.5% 的範圍,調降 50 個基點的機率也有,根據芝加哥商品交易所集團 (CME Group) 的數據,大概有 22%。 換句話說,無論幅度多少,降息幾可確定,而唯一未知的關鍵是美股如何應對美東時間下午 2 點的決定,以及聯邦公開市場委員會 (FOMC) 主席鮑爾主持記者會問答。 這位 66 歲的 Fed 老闆在華爾街有些敗筆,這與股市對 Fed 聲明及其言論的反應有關。根據統計,在過去 11 次會議中,他只贏過兩次,第一次股市上揚是在 1 月,當時政策制訂者決定暫停升息;接下來是上月鮑爾設定了即將發生的降息局勢。 然而,這次降息可能被視為與眾不同,因為股市迎來 FOMC 自 2015 年底開始的 9 次升息後首次降息。 那麼,美股如何在降息背景中表現? 首先是好消息:正如預期的那樣,股市在降息後傾向大漲,因為這些政策行動轉化為個人和企業較低的借貸成本,並傾向於支持股票漲得更高。  事實上,自 1990 年以來,標準普爾 500 指數在降息 25 個基點當天平均上漲 0.16%;一個月後指數上漲 0.57%。若是降息 50 基點,股市當天上漲 0.34%,一個月後上漲 1.25%。降息 75 個基點導致平均單日強勁反彈 2.76%,但在接下來的 30 天期間內僅成長 0.27%。 這接下來就是壞消息,但部分也是好消息:降息幅度越大,未來 3 個月和 6 個月的回報就越弱。然而,降息 25 基點似乎是個最適切的的數字,3 個月後的平均回報率為 3.67%,6 個月的平均回報率為 5.64%。 如下表所示,在下季和半年期間,降息 50 個基點甚至更多都導致出現跌幅:  部分原因可能是大規模降息也與需要幫助的經濟體同時出現。這次降息是一項被稱為所謂的保險式降息的措施,Fed 希望減輕中美之間長期貿易爭端的危害,鮑爾宣稱它在市場和經濟中形成「亂流」。 即使包括美國總統川普在內的投資人一直在呼籲採取大規模的貨幣寬鬆措施,更為溫和的降息對市場產生更持久的影響這項事實值得注意。 在預期的貨幣政策行動之前,美股迄今為止一直十分活躍。標普 500 指數 2019 年迄今已上漲 20.2%,道瓊工業平均指數在 7 個月內回升 16.6%,而納斯達克綜合指數在同期內獲得 25% 的漲幅。 資料來源:鉅亨網

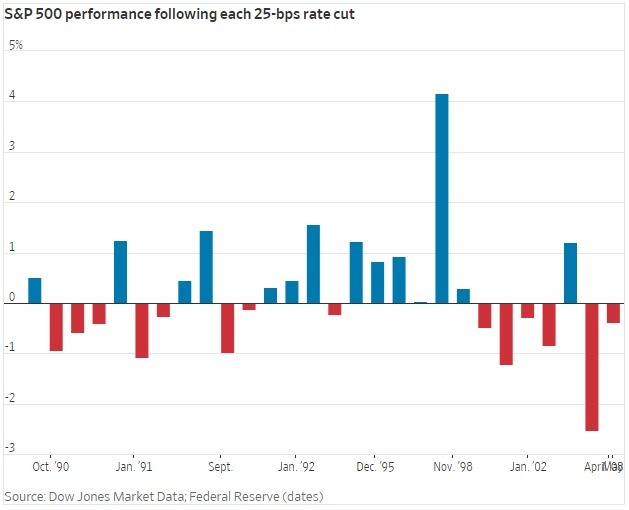

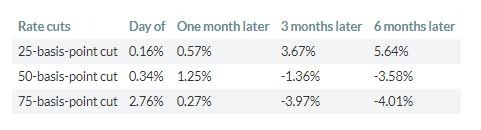

|