經濟擴張往往是伴隨牛市的“助燃劑”,所以在宏觀收縮期結束之後,經濟復甦開始算起直到股市飆升觸頂之間的漲幅,就是合理的橫向對比指標。

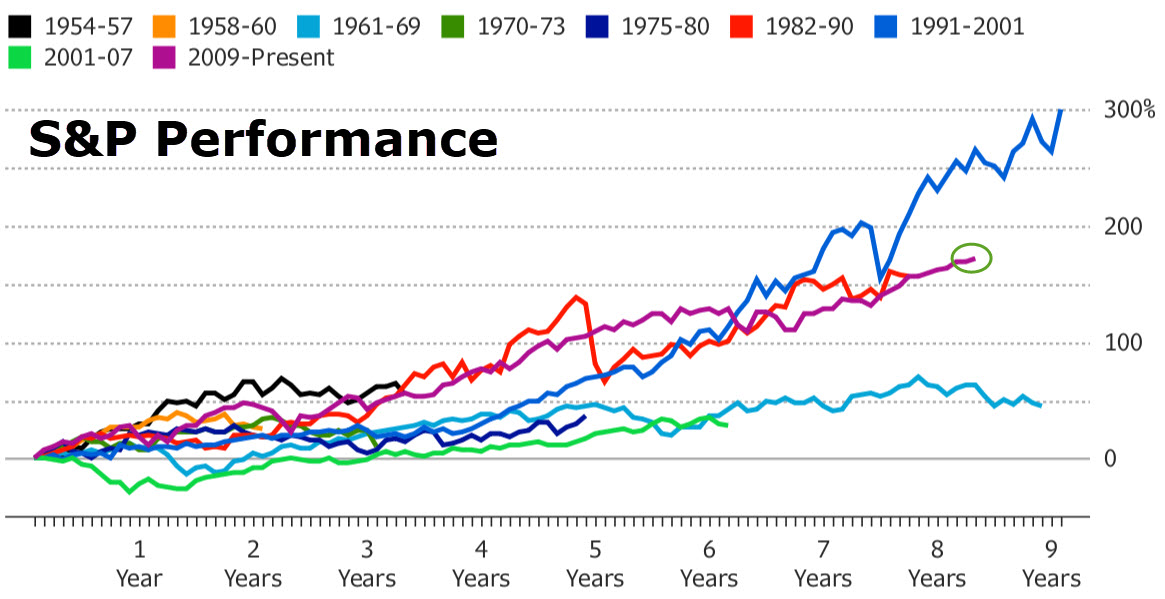

2009年7月美國本輪經濟擴張開始以來,標普500指數已上漲了172%,與過去十次經濟復甦期間該指數表現相比,位列第二,僅次於2001年科網泡沫破滅前的十年上漲300%(下圖)。

可是目前美國經濟的動能,還能為本輪牛市“助推”多久?如果要為其“續命”,使其起碼在時間跨度上超過科網泡沫前的那一輪牛市,那就意味著總體漲勢還要延續起碼463個交易日,本輪牛市起碼要挺過2018年,進入2019年。

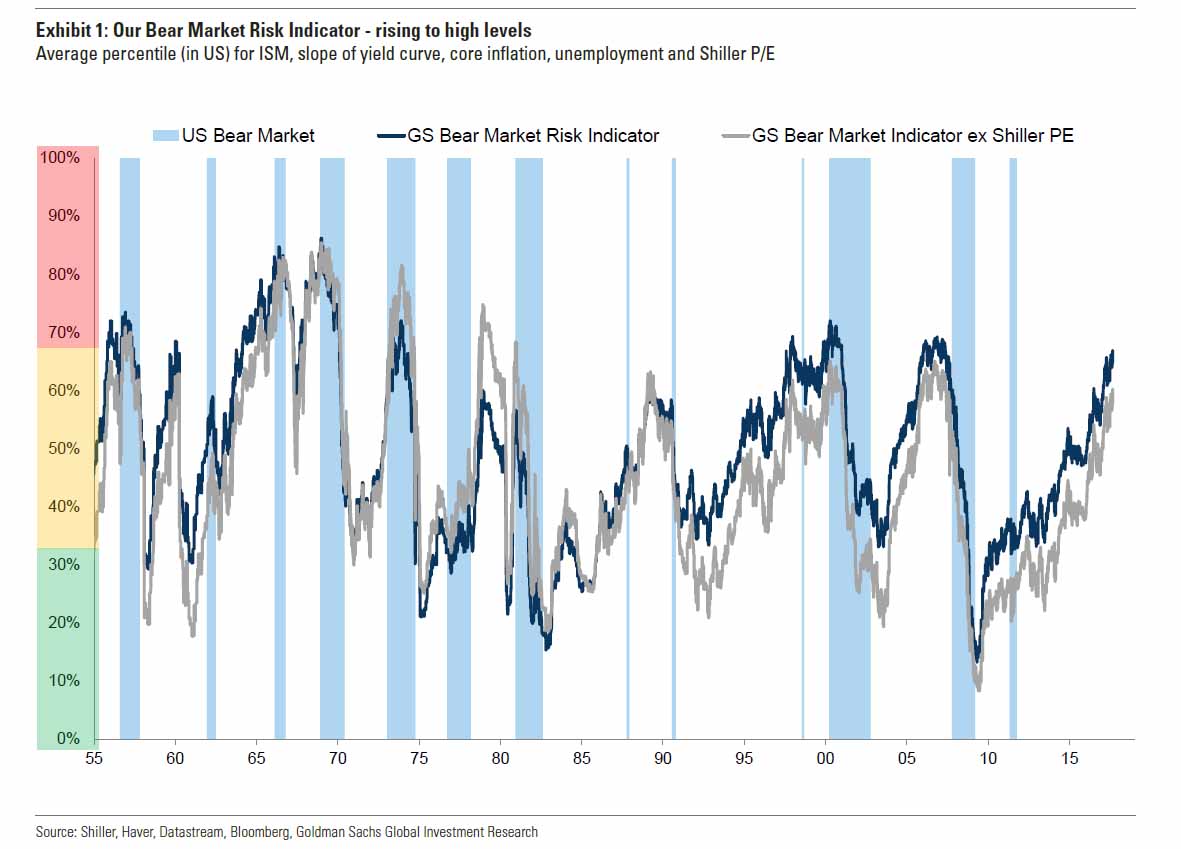

然而俗話說飛得越高,摔得越狠,高盛全球股票策略師Peter Oppenheimer日前在研報《熊市的自我修養 (Bear Necessities) 》中指出,目前高盛的熊市風險指標已達到67%的高位!

“圖1”:高盛為美股敲響喪鍾的“晴雨表” 市場投資者應該為此感到擔憂嗎?Oppenheimer的答案顯而易見:沒錯!因為之前該指標達到如此高的水平時,就發生了2001科網泡沫和2008全球金融危機兩場曠世股災。

12個月中出現熊市機率五五開!當然,機智的高盛並不想因為自己的這張“晴雨表”,引發市場恐慌導致拋售。雖然該來的總是會來,但是起碼牛市不能生生砸在自己手上。

Oppenheimer在報告中立即打圓場,總共為投資者列舉了三項“定心丸”:

- 過快的通貨膨脹在過去幾輪熊市風險的上升中起到了決定性作用。目前的結構性因素可能會使通膨率低於以往,聯準會(Fed)的前瞻導引著重降低利率波動和期限溢價。在貨幣政策不出現大幅收縮的情況下,對潛在發生經濟衰退並導致“周期性”熊市的風險擔憂相對減輕;

- 金融危機過後,金融不平衡和銀行體系的高杠杆率已大為緩解,這使得結構性熊市發聲的可能性低於以往;

- 估值目前是該指標中最為牽強的因素,目前處於記錄高位的股票估值,主要是由非常寬鬆的貨幣政策和較低的債券收益率導致。 稱如果將估值因素從熊市指數當中排除(圖1中的灰線),“指數水平將回落至60%~65%區間,從歷史相關性來看意味著在接下來12個月當中,出現熊市的可能性就是五五開。”

不過“五五開”這樣的概率對於投資者來說,想來也不是什麼心中為之一振的消息。

資產價格“通漲”和實體經濟通膨之間存在巨大分歧高盛列舉了目前投資者越發關注熊市風險的四大主要原因:

- 目前的牛市已經持續相對較久,且累計漲幅已經達到歷史水平(見本文開頭);

- 用多種標準進行衡量,目前股市(以及其他金融資產)的定價都處於歷史高位;

- 回報率(至少美股當中)目前也處於紀錄高位,引起是否可能已經觸頂的擔憂;

- 在享受過去多年超低利率和量化寬鬆 (QE) 環境對金融資產回報率的支持之後,市場將迎來貨幣政策周期的轉折。

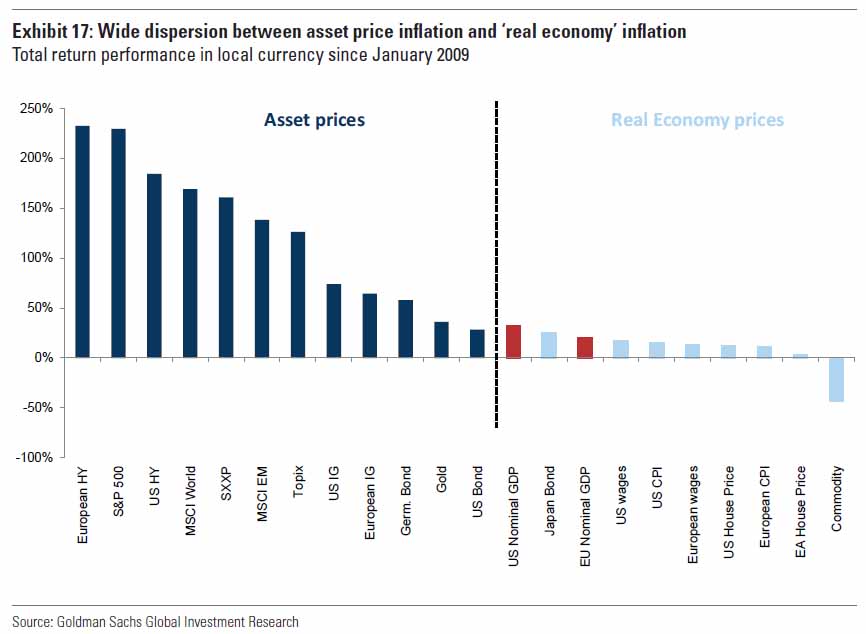

著重強調最後一點,高盛列舉比較了全球市場資產價格“通漲”和實體經濟通膨的表現(下圖),結果發現,在實體經濟通膨幾乎可以忽略不計(而在大宗商品方面甚至出現通縮態勢)的同時,資本價格如雨後春筍般出現泡沫式增長,儼然一副“一山更比一山高”的架勢。

高盛指出,金融資產價格的迅猛漲勢,已經將美歐實體經濟的名義GDP增長率(上圖紅柱)遠遠地甩在了後面,而這一表現上的巨大分歧分歧,正是全球央行QE下的持續低利率環境所釀成的。

逃頂不爭朝夕 重要的是別被套牢熊市是不可避免的,問題不在於熊市會不會來,而是何時會來。事後諸葛亮看來熊市的開端總是再清楚不過,但是在當時當地很難做出準確的判斷。

過去股市當中的諸多回調當中,大多都是短暫或較為溫和的,但在回調的過程中,很難對於做出判斷,一不小心就可能被套進一場漫長的熊市當中。

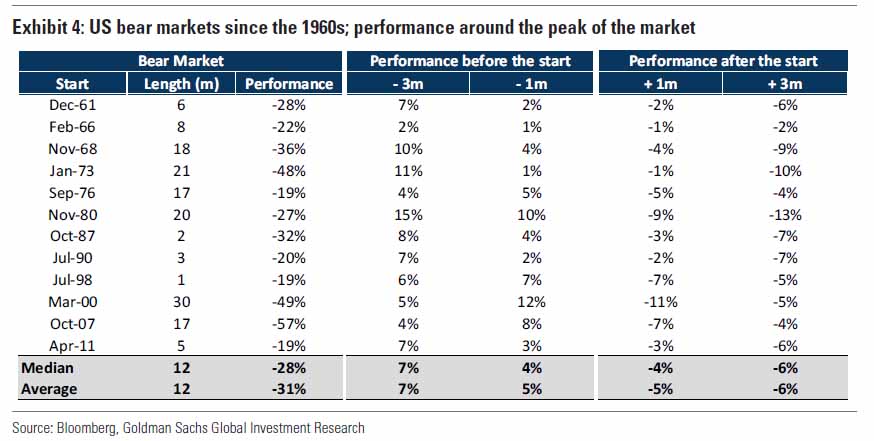

對此高盛強調,逃頂時早一點或者晚一點並無大礙,重要的是在真正的熊市來臨之前把握種種信號,果斷出手避免被套牢。高盛這麼想也是有數據支撐的:

以美國股市的歷史表現為例,在牛市觸頂的最後三個月當中一般會出現7%的漲幅,而熊市開端的三個月往往也只會較股價最高點跌6%(下圖)。就算投資者不幸踏空錯過峰值,在股市由牛轉熊的前後三個月當中,其實在收益上差別不大。投資者真正要當心的,是接下來高達20%到25%的深跌。

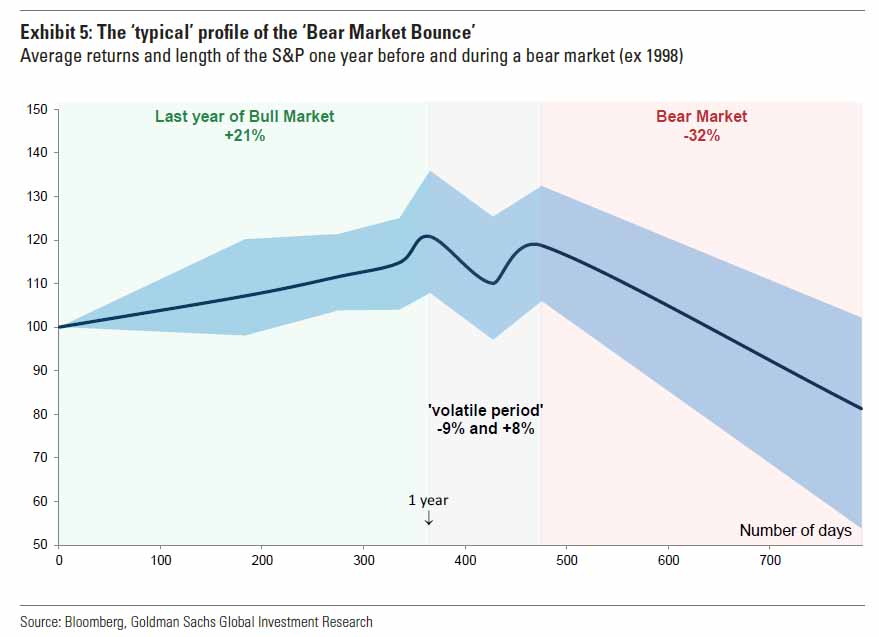

這裏高盛著重提及了所謂“熊市反彈”的概念,也就是進入深熊之前的回光返照。在最初的一輪下跌之後,一般都會伴隨一波反彈,讓投資者有機會在進一步下跌前出清離場。下圖就是高盛整理出熊市發生時標普500指數表現的平均波動軌跡,藍色區域為誤差區間。

從圖中不難看出,在大多數情況下,股市觸頂回落(平均跌幅9%)後會經歷一波反彈(平均漲幅8%)。在接下來平均跌幅32%的深跌之前,投資者還是有機會再次“逃頂”的。

(新聞來源:華爾街見聞) 張一葦

|