行家注意!3分鐘看懂Fed縮表金額試算與可能影響

經濟日報 記者任中原╱即時報導

報系資料照

美國聯準會(Fed)宣布10月起縮減資產負債表規模,相關要點說明如下:

一、2008年後Fed先「擴表」

-金融海嘯前:2008年雷曼公司破產時,Fed的資產負債表規模為9,005億美元,占美國國內生產毛額(GDP)的6%

-2008年12月,為因應危機,Fed大量借錢給國內、外機構,取得債權(資產),同時釋出美元(負債),使資產負債表規模倍增到2.1兆美元。

-實施3輪量化寬鬆政策(QE),買進公債及抵押擔保證券(MBS),使資產增加;同時釋出美元,使負債增加。2015年QE結束時,Fed資產負債表規模已擴大到4.5兆美元,至今維持此一水準。

二、縮減資產負債表:同時、同額減少資產(證券)與負債(貨幣供給量)

1. 縮表作法:

-並非「賣出」證券,而是「少買」證券。

-並非「增加對市場供給」,而是「減少對市場需求」。

2. 如何「少買」?

每月到期證券所收回之本金,原本是全數再投入市場,現在則是每月減少投入金額,且減額逐季增加。從10月開始實施,縮表進度試算如下:

-2017年10到12月:每月減購公債60億美元,MBS減購40億美元。

-2018年1到3月:公債與MBS每月分別減購120億及80億美元。

-2018年4到6月:公債與MBS每月分別減購180億及120億美元。

-2018年7到9月:公債與MBS每月分別減購240億及160億美元。

●第一年資產減購額合計:共3,000億美元,包括公債共減購1,800億,MBS共減購1,200億美元。

-2018年10月起:每月分別減購300億及200億美元,減購額不再增加。

-第二年合計:2018年10月到2019年9月止,公債與MBS分別共減購3,600及2,400億美元,總計6,000億美元。

-第三年合計:2019年10月到2020年9月止,公債與MBS分別共減購3,600及2,400億美元,總計6,000億美元。

●三年減購額總計:1.5兆美元

3. 資產負債表最終規模:

Fed並未提到金額,只表示將能反映銀行體系對準備金餘額的需求,及確保未來能夠最有效率且有效地執行貨幣政策。根據紐約聯準銀行的預估,Fed最終縮減金額介於1兆至2兆美元,遠低於之前「擴表額」的3.7兆美元,代表對金融市場的收縮效果可能「相當溫和」。

三、理論上Fed縮表可能產生的影響

1.資產減少:

-Fed每月購買美國公債MBS的金額減少,使兩者價格下跌,殖利率上升,連帶使公司債市場出現相同效應。

-歐、日央行仍維持寬鬆政策,殖利率相對較低,導致資金流入美國,使美元對日圓、歐元等貨幣升值。

2.經濟衝擊:

-利率上升,引導房貸、企貸及消貸利率上升。

-美元升值,影響企業出口競爭力及海外獲利。

-兩者都可能打擊投資及消費,壓低經濟成長及就業,壓抑通膨,並打壓股市。

2.負債減少:

-即貨幣供給量減少,整體金融情勢趨於緊縮。

-利率自然上升,Fed升息從主動轉為被動。

-彭博資訊對市場專家的調查顯示,多數人士預測,今年底時美國10年期公債殖利率將上升到2.48%,之後並逐漸上升,2019年時將超過3%。

四、實際影響

應相對緩和,原因如下:

-第一,Fed暗示縮表已久,市場已充分預期。

-第二,市場認為升息與縮表是相互替代,而非互補,對利率影響小。

-第三,縮表程序將是「漸進式」。即使Fed每個月都能達成縮表目標額,也須歷時八年,才能出清手中的MBS。

五、縮表作業的不確定因素

-過程中實際的縮表金額無法完全預測;公債有明確的到期日,MBS卻要看美國屋主如何調整房貸而定(這主要看利率變化)。

-Fed會留下多少公債部位,即縮表到何種規模,可能將於明年由下任Fed主席及新理事會決定。美國總統川普有機會重新塑造Fed結構及資產負債表規模。

六、利率也可能不升反降

Fed曾實施3輪QE措施,而每次剛開始時公債殖利率都上升,等到結束時殖利率才回降;現在縮表,利率可能不升反降。原因如下:

1.市場重視退場的「暗示效應」,投資人將覺得貨幣政策將不如以往寬鬆,而促使投資人轉向較安全的公債,於是殖利率有可能不升反降。

2.通膨偏低且溫和成長,緊縮貨幣政策的效應其實有限且短暫。

3.可能激勵外資加碼美債。美國殖利率仍是已開發國家中最高者,因此Fed的公債部位雖減少,但市場需求不減。

美國縮表時代來臨 一圖看懂你的資產會縮水嗎

鉅亨網新聞中心

千呼萬喚,聯準會 (Fed) 終於在週三(9/20)宣布自 10 月起縮減 4.5 兆美元的資產負債表,每月縮減 100 億美元。縮表具體細節,將依照 6 月釋出的規劃,公債部分,初步每個月先讓 60 億美元債券到期後,不再重新買進相同金額公債,即停止「再投資」;之後每季將每月停止「再投資」規模增加 60 億美元,直到一年後每月減少購債規模達到 300 億美元。

若你對「縮表」的概念仍舊有些陌生,不清楚將對全球與台灣市場造成甚麼樣的影響,更擔心自己手中資產會不會大縮水?別擔心,下圖帶你一次搞懂。

鉅亨網新聞中心鉅亨網新聞中心鉅亨網新聞中心鉅亨網新聞中心鉅亨網新聞中心鉅亨網新聞中心鉅亨網新聞中心鉅亨網新聞中心

Fed縮表 Q&A

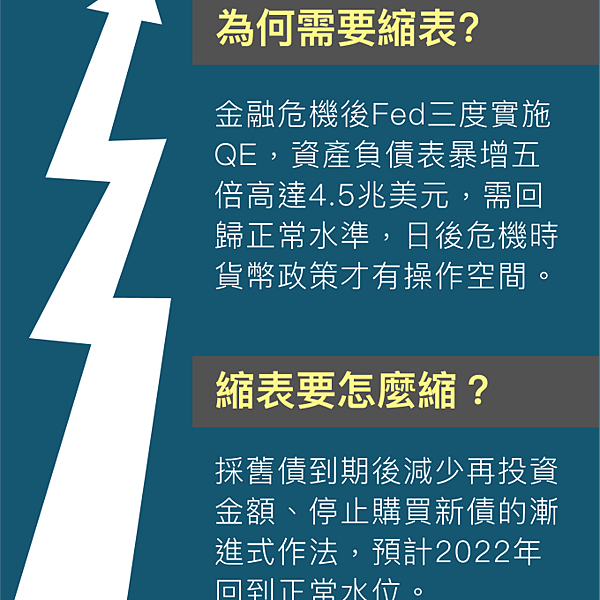

Q:什麼是縮表?

A:縮表指縮減資產負債表規模。2008年金融海嘯後,Fed為穩定金融市場推3輪QE,透過買進公債等資產向市場挹注資金,此舉致Fed資產負債表規模膨脹至4.5兆美元

Q:為什麼Fed要縮表?

A:Fed認為美國經濟強勁,Fed持續持有大量債券會扭曲金融市場,促使投資人承擔太多風險

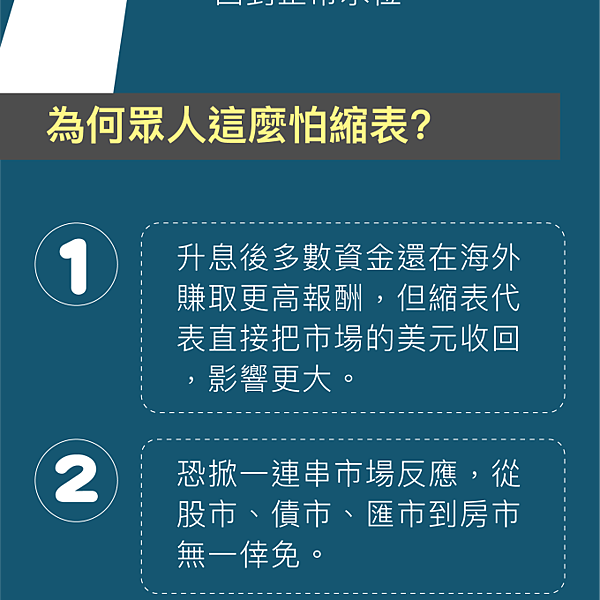

Q:縮表過程會持續多久?

A:Fed下月起展開縮表,初期每月將縮減100億美元資產,隨後每3個月逐步提高縮減幅度,1年後每月縮減金額將達到上限500億美元

Q:縮表對你我荷包的影響?

A:熱錢將推升美元,拖累以美元計價的黃金價格下跌,同時市場流動性減少也會對股市構成壓力

資料來源:綜合外電

FROM聯合新聞https://money.udn.com/money/story/5641/2713783?ref=tab20170921 http://www.appledaily.com.tw/app ... 3%E6%81%90%E8%B2%B6

|