|

|

本帖最後由 wctsengc 於 20-11-3 18:13 編輯

如果您拜訪過這個網址 https://info512.taifex.com.tw/Future/VIXQuote_Norl.aspx , 公布VIX的時間是每交易日 09:00 ~ 13:45 (共計285分鐘); 夜盤時段雖然仍有選擇權在交易, 但是期交所竟然沒有跟著也發布VIX; 可以想想台灣期交所真是佛心來著, 明示著期權交易時間最好是落在 09:00 ~ 13:45, 尤其是現貨收盤後且在期指收盤前按自訂策略委託(某種型態的 Market On Close;MOC)下單的方式, 對大多數期權留倉交易者應是最容易獲利的方式, 也是相對健康的生活方式, 不用再費心去管沒現貨支持的夜盤波動了, 除非摩台發生(像2009年4月)超過10%以上的漲跌, 才有必要啟動夜盤調整

選擇MOC可以同時達到2種效果 ---

1. 降低交易頻率: 有一說虧損大多歸因於過度交易, 開市日最多交易一次是種很好的降低法; MOO也有同樣效果

2. 持續做對的事: [持續] 也涉及到頻率, 配合期交所的逐日結算制度(mark to market), 用 [日] 來劃分頻率很合適! 在現貨收盤後且在期指收盤前的15分鐘來下單, 那時各方多空勢力已先行在現貨市場裡做了當天的總結, 然後衍生性商品再依據他們的戰果做交易決策(合乎先後的邏輯), 因為15分鐘內的行情通常跑不遠了, 很能提高我們持續(每交易日)做對決策的機率; MOO沒有辦法, 不少基金法人選擇MOC來調整持股也是基於類似原因, 只是頻率(每季?)的考量不同罷了

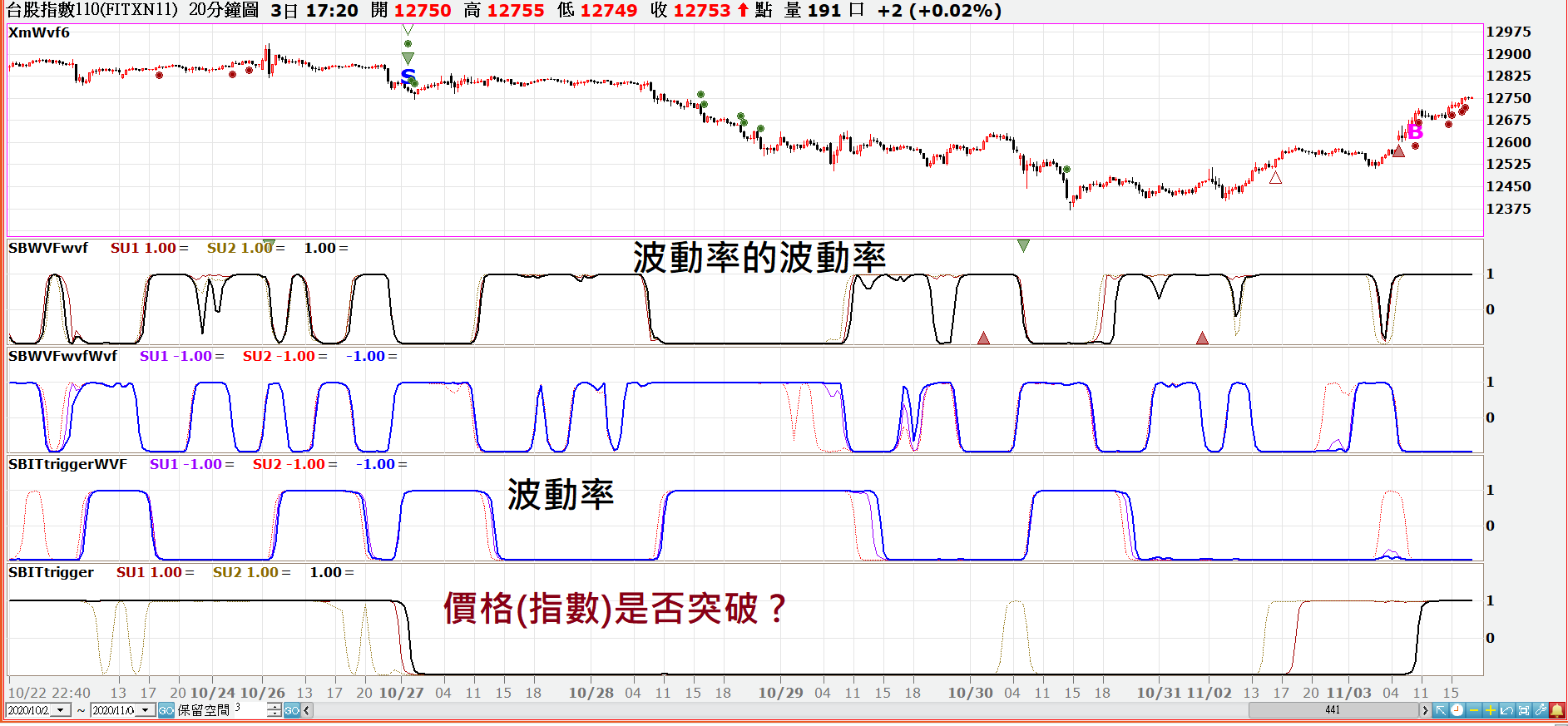

以下真正進入主題

根據原理 --- 槓桿大的替槓桿較小的商品做避險, 因此有實力的大戶做法是: 用指數期貨替股票避險, 當有必要的時候, 再用選擇權替指數期貨避險; 已有些論文提出期貨不具備價格發現功能, 在大戶的聰明資金進場避險下, 或許這功能已經被選擇權市場所取代, 而VIX是期交所用公式去計算各選擇權契約的IV做成的, 很能體現與代表了選擇權商品. 當VIX變大代表價格波動可能變大(無絕對地多空, 但通常空的機率較大), 而VIX本身的波動率則是顛倒過來, 通常VIX的波動率變大反該做多; 其實最後決定性的多空方向, 是同時綜合了VIX 與 VIX之波動率的多個條件下(過濾假突破), 讓市場告訴我們價格(指數)往哪邊真突破就是了. 把以上規則寫成不須參數的程式做回測看看, 在可接受的回測效果下, 據以操作可真正帶來金錢上的實益

注意: 由於期交所公布用選擇權算出的波動率只有日盤, 但我們需要日夜不斷地去監控市場變化, 因此改用 Larry Williams 的 WVF (Williams Vix Fix), 可用商品本身的報價去計算日夜整天的波動率, 且有研究已經證明了 WVF 的有效度和交易所公布的VIX同等, 咸可信也!

https://www.tandfonline.com/doi/full/10.1080/23322039.2019.1641063

WVF (Williams Vix Fix) 的公式: (Highest(Close,20)−Low) / (Highest(Close,20)) × 100

何謂順勢操作? 要問的是 --- 目前正在跳動中ing的報價, 能否在已知的週期長度下造成原有趨勢的轉折? 也就是當前正在進行中的行情變量, 強度足以造成多空換位? 或者僅僅只是一般的雜訊而已? 可以參考 趨勢的轉折 裡面第二階段的做法, 用振幅(amplitude)和力道(power)可以客觀地計算出來強度!

|

-

|