對利率敏感的 2 年期美債殖利率,以及聯邦基金期貨市場週四 (7 日) 同時發出一個明確訊號,聯準會或許在明年初就要實施負利率政策 (NIRP)。

儘管聯準會 (Fed) 主席鮑爾堅決反對負利率,但由於新冠疫情大流行,對美國勞動力市場帶來持續打擊,美國期貨交易員目前正消化 Fed 走向負利率的可能性。

美國聯邦基金期貨 2021 年 1 月合約價格,週四一度觸及合約高點 100.05,這意味著預期聯準會可能明年 1 月走向負利率。

美國聯邦基金期貨 2021 年 1 月合約價格走勢圖。(圖片:forexlive)

聯邦基金利率期貨 (Federal Funds 30 Day Futures) 是以美國 30 天期 500 萬美元的聯邦基金為標的物的利率期貨合約,反映市場對於美國聯邦基金利率的預期。 若以 100 減去聯邦基金期貨合約報價為負值,隱含市場預期聯邦基金利率將走向負利率。

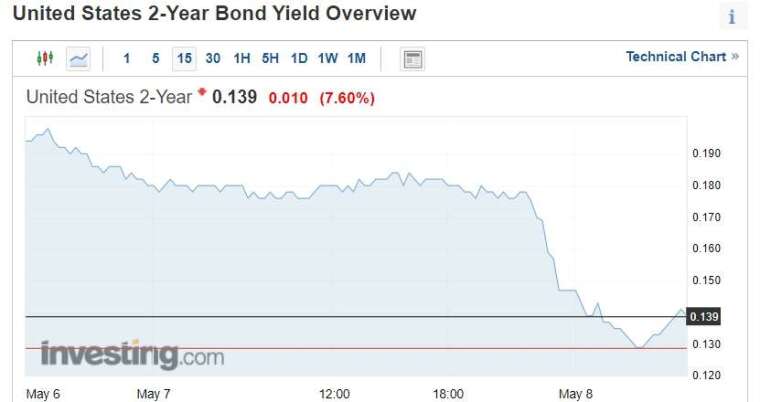

與此同時,對利率政策敏感的 2 年期美債殖利率一度跌至歷史低點 0.129%,接近 0.0% 的水準。截稿前,暫報 0.139。

2 年期美債殖利率一度跌至歷史低點 0.1388% (圖片:investing)

美國政府近期持續瘋狂發債,短期美國公債量出現了爆炸性的增長,包括上週 420 億美元新債的標售,今年迄今,2 年期債券市場已增長 50%,而債市避險情緒濃烈,促使短債殖利率持續偏低。(債券殖利率與價格成反比) FHN Financial 利率策略師 Jim Vogel 表示:「鑒於圍繞美國經濟方向的不確定性,如果需求保持強勁,可能會進一步壓低短債殖利率。不過,週四的行動比預期來得快。」

BMO Capital Markets 利率策略師 Jon Hill 表示:「最主要的是,一些投資者正在推動聯準會降息,從 11 月份的期貨合約開始,他們的價格開始出現輕微的負利率,市場預告負利率可能性相當大。」

Jon Hill 提到:「這意味著鮑爾需要決定是否要把這種可能性扼殺剛萌芽狀態,如果他們拖得太久,他們可能被迫自行實現或在今後不得不有效地釋出鷹派言論。」

美國里士滿 Fed 分行總裁巴金 (Tom Barkin) 週四呼應主席鮑爾言論:「其他央行嘗試過負利率,但我個人認為沒有什麼值得一試的。」