|

期貨李佳舫 分享 鉅亨網新聞中心2021/03/23 09:30 讀完本篇,您將了解

1、資產泡沫化?還是投資人再一次的杞人憂天?

2、2021 年風險及機會並存的環境,怎麼做投資選擇?

「市場泡沫化的聲浪再起?根據鉅亨網站內流量統計,2021 年 1 月份新聞排行前 100 則新聞中,出現關於泡沫化的比例高達 17 則 (註 1),似乎在農曆年前,投資人對於泡沫化的疑慮逐漸提升。到底,這次是真的狼來了?還是投資人再一次的杞人憂天?」 彷彿回應投資人的擔憂,近期市場對於復甦樂觀及通膨快速飆升的預期,推升美國十年期公債殖利率已至 1.56% (註 2),導致去年領漲的大型科技股面臨修正壓力,價格激烈波動下,市場是否泡沫化的疑慮也再次升高。

其實,市場對於泡沫的擔憂也並非空穴來風,去年湧入大批散戶投資人令市場投機行為大增,今年以來,作為投機性資產代表的比特幣一度逼近 6 萬美元,而日前美國 Reddit 社群媒體號召押注低價股的狂熱行為,更令許多專家都發出警示,就連美國財政部長葉倫(Janet Yellen)近日也表示「某些金融市場可能出現過熱的投機現象」。也讓許多投資人開始思考,這場始於全球央行推出的資金派對,是否還能持續? 別因抓機會而忽視風險 多元資產穩固核心配置從宏觀角度來看,世界各國施打疫苗穩定進行,加上各國貨幣寬鬆及財政刺激持續下,全球經濟可望加速回到正軌,國際貨幣基金(IMF)更將今年全球 GDP 成長預估值從原先的 5.2%上調至 5.5%(註 3),在基本面強勁及資金面無虞下,泡沫化的擔憂極有可能是虛驚一場。但在全球主要股、債市位階已高以及投機氣氛濃厚下,風險確實逐漸升高。任何風吹草動都有可能引發資產價格大幅波動。

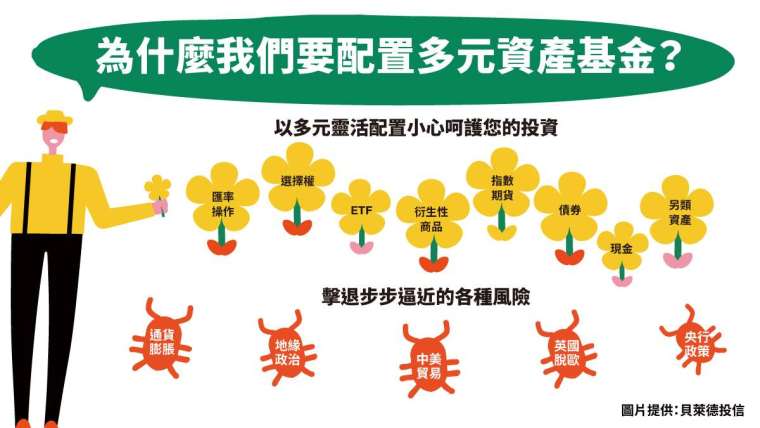

因此,在面對 2021 年風險及機會並存的環境,若過度追求報酬重押單一產業或類股,很有可能得不償失。尤其經過市場第一季的震撼教育,投資人應重新檢視手中資產配置,若是整天提心吊膽,就可能是承受了太大的風險,不如在核心資產中,選擇廣納股票、債券、ETF、另類投資…… 等各類資產的多元投資組合,不僅有機會掌握景氣復甦的契機,更能有效抵禦市場的突發風險。  然而面對眾多的多元資產基金,到底該怎麼選擇?近期火熱的 ESG 投資概念就是一個很好的方法。 打破傳統思維 ESG 讓多元資產如虎添翼過往評估企業是否值得持有,通常是根據市佔率、股利率、獲利穩定度等傳統財務指標來判斷,但財務數字通常反映的是企業當下的競爭力。而 ESG 數據則通常被歸類為「非會計」資訊,例如:企業對氣候變遷風險承受度、員工及顧客滿意度、公司治理是否健全…… 等,傳統上未揭露於財務報告,卻有可能影響企業長期經營潛力,進而對估值 (value) 產生重要影響的組成因素。 舉例來說,若兩家具有類似財務指標的公司,在傳統分析上可能很難判斷優劣,若再加上 ESG 分析,就有可能挖掘出具有長期增長潛力的公司。 因此,挑選一檔符合 ESG 投資概念的多元資產基金,有望讓投資組合如虎添翼、長期持有。  貝萊德 ESG 社會責任多元資產基金 (原名「貝萊德社會責任多元資產基金」) (基金之配息來源可能為本金),就是這樣的選擇!將 ESG 策略融入投資流程,更是台灣多元資產同類型裡第一檔 ESG 概念基金 (註 4)。結合大數據選股與經理人判斷,以多元選股追求資產成長;債券部分則配置高評級債券做為緩衝,有效抵禦市場震盪;再加上另類投資以分散風險。 數字會說話,本基金與同類型基金相比,在中長期四分位排行位居前茅。更重要的是成立至今,經歷歐債危機、英國脫歐、中美貿易戰、新冠疫情等市場危機的考驗,基金淨值長期趨勢向上。(註 5)  泡沫化或許只是虛驚一場,但面對風險逐漸升溫的市場環境,貝萊德 ESG 社會責任多元資產基金 (原名「貝萊德社會責任多元資產基金」) (基金之配息來源可能為本金),有助打造攻守兼備的核心配置,靈活應對市場變化。 期貨李佳舫 分享

|