台股鋼鐵人、航海王當紅 為何金融股「最壞情況已過 好日子要等等」?

聯合新聞網 / 今周刊

今年台股延續去年的多頭走勢,包括存股族最青睞的金融股,也展開一波強勁的漲勢。

【文.唐祖貽】

今年台股延續去年的多頭走勢,包括存股族最青睞的金融股,也展開一波強勁的漲勢。

但在基本面復甦尚待確認,且大戶籌碼並未明顯歸隊下,現階段建議以搶反彈為主,靜待長線落底訊號出現。

今年台股延續去年優異的表現,加權指數一路攻克萬5、萬6到萬7,頻創歷史新高;其中電子股、傳產股都有不錯的漲幅,連去年表現差強人意的金融股,今年也啟動了補漲行情。

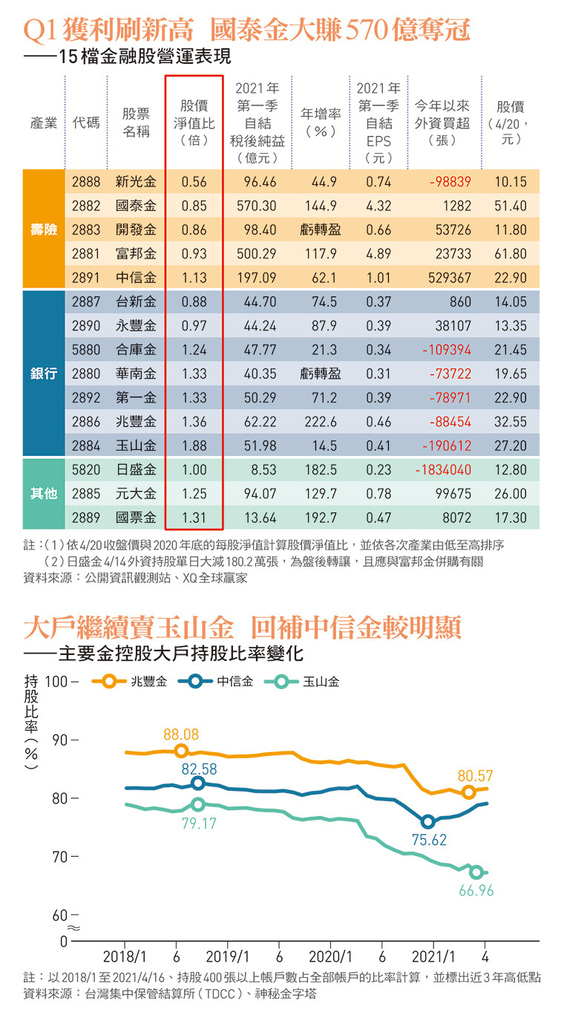

從基本面來看,金融股的補漲可說是理直氣壯。由於疫情緩解、經濟復甦,加上去年第1季基期偏低,全體金控公司今年第1季共大賺1920億元,不但創下單季新高,年增率更高達1.2倍。此外,整體金控去年全年稅後純益「才」3790億元,今年第1季就賺了去年的一半有餘。

在這1920億元中,以壽險業表現最佳。從稅後純益金額來看,前5大都是以壽險子公司貢獻獲利最高,尤其兩大龍頭富邦金(2881)與國泰金(2882)合計賺進千億元以上。主因都是投資國內外股、債市收益大增,另外,以往侵蝕壽險業投資收益的匯損問題,由於今年以來台幣匯率相對穩定,影響輕微,也有助於提升獲利。

不過,隨著國內壽險業的投資部位愈來愈高,行情波動影響獲利的程度也愈來愈大,難免影響獲利的穩定性。而且為了因應未來國際財務報導準則第17號(IFRS 17)的實施,壽險業現在就要開始檢視旗下保單產品、增提多項準備金,所以即使高獲利,對於追求穩定配息的存股族來說,未必是首選。

數據1〉Q1稅後純益大躍進

相對於壽險股,7家以銀行為主體的金控(如附表),是近幾年存股族比較青睞的標的。今年第1季獲利雖然已有好轉跡象,且年增率都很不錯,但到底有多好,還需要另一個數據幫忙驗證。

若將今年第1季稅後純益金額,與2012至19年、疫情發生前8年的第1季稅後純益平均值相比,應該是較客觀的評量方法。若今年數字高於平均值,可初步認定已回到疫情前的水準,反之則需要再加油。

若以此標準來檢視7家銀行金控,可發現除了兆豐金(2886),其他6家都已經達標,因此接下來需要繼續追蹤獲利狀況,最好連續3季都能回到平均值之上,才能代表獲利真正回穩。

基本面看似有好轉跡象,籌碼面呢?先看外資,比起去年在金融股的一路賣超,今年以來淨買超家數明顯較多,但除了中信金(2891)外,買超幅度仍不夠大,顯然外資也小心翼翼、謹慎布局。至於中信金,今年第1季在整體金控獲利排名第3,主因在於旗下壽險與銀行的業績都穩健成長,復甦動能較為明顯。

數據2〉大戶回補積極度

若以長線投資人會特別留意的「股權分散表」,也就是大戶的持股比率變化來看,除了國泰金與富邦金的大戶持股比率,已逐漸回到疫情發生前的水準,其他多數金控股,大戶回補並不積極。

以兆豐金為例,持股400張以上大戶的比率,從去年初的高峰約85%至86%,一路降到同年10月的80%附近,至今變化不大。甚至散戶最愛的玉山金(2884),近期大戶持股比率已降到67%左右,是10年來新低,且比起去年初的76%,還有一段差距。比較好的是中信金,大戶持股比率從去年最低的75.62%回升到79%左右,但也還沒回到疫情發生前的80%之上。

所以,從籌碼來看,外資雖有回補,但大戶的長線買盤還不明顯,因此現階段金融股可說「最壞情況已過,但好日子要等等」。反映在近期的操作,最好是以技術面搭配外資、法人籌碼,高出低進賺差價為主。

例如,前面提到獲利已經逐漸恢復水準,但股價淨值比仍不高的銀行金控,或是受惠於股市成交量大增的證券股;也可以選擇涵蓋金融主要權值股的ETF──元大MSCI金融(0055)為布局標的。

至於長線投資人,則需要繼續留意獲利狀況與大戶籌碼的變化,並且參考各家公布的股利政策。以目前已經公布的股利政策與過往的配息狀況來看,群益期(6024)每年的獲利與配息都很穩健,較不受行情波動的影響,是值得留意的投資標的,最好趁著股價回檔、現金殖利率走高時分批加碼。

FROM:今周刊,https://www.businesstoday.com.tw ... 2/post/202104210006

【期貨女王~李思儀】

|