【虎年新春理財】通膨時代搶息大作戰 4重點選高股息基金

文|歐陽善玲 攝影|林育緯 吳貞慧 董孟航 楊弘熙 繪圖|米承鶴、王聖光

高息基金越來越多,掌握4重點才能選到一檔會源源不絕配發股息,且本金不受侵蝕的好標的。

小方經營咖啡店超過10年了,這2年受到疫情影響,店內生意起伏很大,逼得她開始思考轉型,也趁機審視自己的財務狀況,「這幾年股市表現好,身邊朋友都賺錢,如果早幾年學會投資,咖啡店營業額縮水部分,搞不好能從市場上補貼一點回來…」她感嘆,過去將資金死守在銀行,根本是天大的錯誤。

微利時代 先存股旋風小方這樣,過去忙於工作、不善打理財務的人其實不少。景氣熱、生意好時還不會特別有感覺,但全球疫情反覆難測,財務狀況也跟著大洗三溫暖;至於一般朝九晚五的上班族,加薪幅度始終趕不上房價、物價上漲速度,鈔票放在銀行不只會變薄,經濟學家更發出警告,微利時代不投資,將加速陷入個人財務困境。

通膨升溫,物價漲漲漲!不想鈔票變薄,就要學會善用理財工具。

為尋求定存替代方案,替鎖在銀行帳戶中的呆存款找出路,市場上掀起了存股旋風;也就是過去單純的存錢領息,現在變成存股票、領股息。相較目前銀行定存利率不到1%,台股平均殖利率約4%,財富效果立竿見影,加上這幾年台股表現風光,資本利得助攻,只要存股多能股息、價差兩頭賺,完勝銀行定存。 也因此,市面上專注股息投資的基金、ETF產品,如雨後春筍一般冒出。比方說,2007年成立、國內首檔高息ETF元大台灣高股息(0056),2017年底規模約106.5億元,至2021年底規模高達1116.5億元,短短4年以10倍速增長,直接反映出市場對高息的渴望,該投資工具也成了股市小白、退休人士的理財聖品。

龍頭基金 首推月配息而真正在市場上拋下震撼彈的,是2020年3月推出的元大台灣高股息優質龍頭基金,不但募集規模達460億元、創台股基金史上最高,產品打出月配息機制,也突破過去主動型基金框架。甚至受到該產品激勵,以高股息為訴求的台股ETF及基金遍地開花,除了月配息外,還有季配息、年配息及不配息可選,主被動高息基金可說是百花齊放,選擇五花八門。

這對積極想要戒掉笨儲蓄的人來說,無疑是打開了一扇大門;但從另一個角度來看,同時也製造了新的問題。究竟如何從眾多高息產品中,找到最適合自己的基金,成了擊敗銀行定存的首要功課;為此,投資人在挑選相關產品前,至少應注意四大重點。

重點1:檢視配息紀錄 勿迷信片面假象首先,基金需有完整的配息紀錄,否則見樹不見林,亦即只看到配息表現最好的一年,便以為是每年的配息保證,就容易在片面的資訊下,選到錯誤或不適合自己的標的,打亂個人投資節奏;原本是長線投資規劃,卻因表現不如預期,而陷入進退兩難局面。  國內首檔月配息台股基金熱銷,凸顯投資人對打造現金流的渴望。 國內首檔月配息台股基金熱銷,凸顯投資人對打造現金流的渴望。

以國內首檔高息ETF、0056為例,攤開過去表現,該ETF連續11年配發股利,最高是2011年配出2.2元、最低是2013年配出0.85元;投資人最在意的殖利率部分,最高是8.73%、最低則是3.52%;計算歷年平均殖利率約在5.3%,過去13年股利分派總額則超過15元。  銀行定存利率不到1%,吸引力太低,高股息基金成了儲蓄替代方案。 銀行定存利率不到1%,吸引力太低,高股息基金成了儲蓄替代方案。

值得一提的是,存股族最怕領到股息卻賠掉價差,存股變「存骨」;檢視過去0056填息表現,最短紀錄是2021年、僅花了12天就完成填息。將時間拉長來看,就算在空頭行情,頂多5個月左右,股價也都能回到除息前水準,不但不用擔心賺到股息卻蝕掉本金,甚至還可多賺到價差。

重點2:ETF規模越大 投資人越有保障在0056帶動下,國內以高息為主題的ETF成為時下熱門產品;以低成本、交易便利優勢,搭配高股息誘因,相關標的橫掃千軍,成為投資標準配備,但在挑選上,投資人卻必須留意ETF的先天風險,即指數追蹤誤差。 簡單講,ETF投資目的在追蹤指數的報酬;像0056追蹤的就是「台灣高股息指數」,也就是從台灣50指數、台灣中型100指數共150檔成分股中,挑選出「未來一年預測現金股利殖利率」最高的30檔標的組成0056ETF。但要注意,實際ETF的淨值報酬,與所追蹤指數的報酬並不會一致,因此在挑選高息ETF前,必須參考過去該產品的追蹤表現。  想要退休生活沒煩惱,就要啟動股息投資計畫,建立資金水庫。 想要退休生活沒煩惱,就要啟動股息投資計畫,建立資金水庫。

進一步解釋,ETF與指數表現不可能完全一樣的原因,在於指數報酬是編製出來的,算是理想值;而ETF的報酬是在市場上交易出來的,是真槍實彈買賣的結果。也因為這樣,理想與現實之間會有一段差距,包括ETF需收取的總管理費用、買賣交易時點的價格誤差,都會造成兩者間的差異。所謂追蹤誤差,就是用來量化這種差異的指標。 投資人若鎖定高股息ETF,理財目標應是「追求與指數一樣的報酬」,而ETF表現與追蹤指數相似度越高,追蹤誤差越小,就代表該ETF操作越成功、可信賴。相反地,若ETF追蹤誤差較大,拉長時間觀察,甚至還有持續擴大跡象,就千萬別碰這樣的產品。 要盡量避免選到追蹤誤差大的高息ETF,較簡單做法是以規模來看。由於規模較大的ETF,一般營運成本及費用占總規模比例越低;以0056為例,ETF規模在100億元(含)以下,管理費為0.4%;規模在100至300億元,管理費為0.34%;若規模在300億元以上,則管理費為0.3%。可看出規模越大,管理費越低,追蹤誤差就能越小。 還有些規模較小的高息ETF,為了吸引投資人目光,達到衝刺整體規模目的,會拉高配息金額,刺激市場買氣,投資人追價買進時,ETF價格便呈現溢價狀況;因此,若只看到漂亮的殖利率,就一頭熱買進,很容易會買貴、套在相對高點;儘管賺到了股息,卻賠掉本金,也得不償失。 另外,規模較大的高息ETF,代表受益人數較多,市場資訊相對充分,且社群討論聲量也更高,在訊息正反呈現豐富多元下,也更有利投資人檢視該產品,作為個人理財工具的參考。

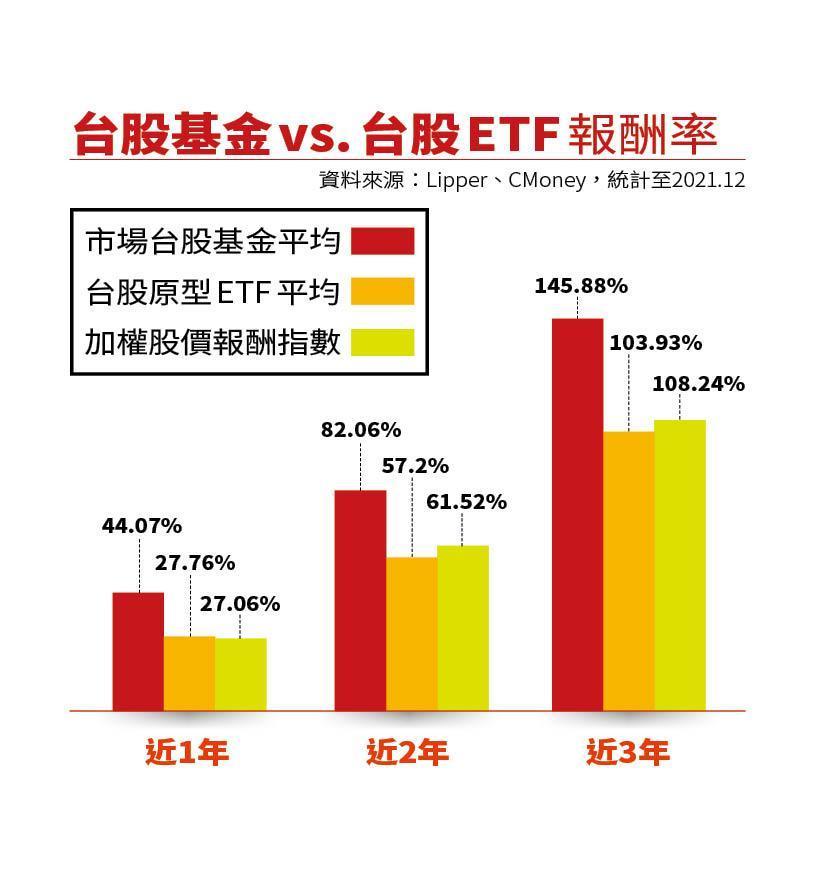

重點3:主被動各具優勢 配置不偏廢話說回來,ETF因為具有交易便利、成本低廉優勢,近幾年成了市場當紅炸子雞,尤其高股息ETF、如0056,更在殖利率打趴銀行定存下,成為國內受益人數最多的ETF、還有國民理財工具之稱。但其實以報酬率表現來看,近期主動型基金的表現也很犀利,想要獲取最佳報酬,最好的做法還是均衡配置、主被動投資不偏廢。  0056元大高股息ETF是國內第1檔專注股息投資的產品,目前受益人數居冠。 0056元大高股息ETF是國內第1檔專注股息投資的產品,目前受益人數居冠。

舉例來說,一般共同基金交易成本比ETF多出2到3倍,且操作透明度低,主要依賴基金經理人配置;但同時比ETF更具彈性,操盤人可隨時依據市場變化,及時調整。不像ETF可能一季或半年才調整一次,靈活度低。 進一步比較近3年主被動基金績效表現,會發現主動型基金報酬率其實略勝一籌,ETF平均績效甚至還微幅落後台股大盤,若投資人清一色以高息ETF作為資產配置工具,可能會錯失爭取超額報酬的機會。因此,以主被動各半方式參與,將更能均衡掌握產品優勢,面面俱到。 以國內最大台股基金、元大台灣高股息優質龍頭基金為例,日前便完成「年終配息」及「月配息」除息,合計配息金額達2.2537元,年化配息率約18.48%;投資人等於在春節前就收到一份紅包禮,就算尾牙沒中獎、年終獎金不如意,能幫自己賺到18%,還是值得開心。

重點4:留意配息來源 避免由本金領回進一步來看,元大台灣高股息優質龍頭基金產品特色,除了每月可領息外,每年年底還會針對資本利得進行發放評價,也就是平時可領到股息,到年底還可以分到價差。這樣獨特的配息機制,可幫助投資人打造現金流,對退休族來說,就像每月持續領到薪水般,令人安心。 值得一提的是,市面上不少訴求高配息、高殖利率的基金,背後配息來源其實是本金,以某新興市場固定收益基金為例,去年每個月都配本金約20%;也就是投資人將資金投入後,透過基金公司操作,將自己的本金又拿了回來。像這樣配息卻配到本金的情況,屢見不鮮,投資人若無法辨識,長期下來配息收益只會越領越少,打亂原先理財規劃。

而元大台灣高股息優質龍頭基金,強調專注投資台股高股息龍頭企業,並將成分股配發的現金股息分成12等分,每月發放;到了年底,再加發資本利得部分作為年終獎金,如此一來,可透過基金配息機制,適度將股價上漲利潤落袋為安。更直接來說,該基金配息來源全部為股利收入及資本利得,而不是將投資人原先投入的本金返還。 尤其,受惠全球景氣持續擴張,據統計,台股上市櫃公司2021年前3季獲利已超過3兆元,且未來一年預估經濟仍將成長,對台股企業獲利及股息增長,無疑是吞下一顆大補丸。有鑑於此,投資人在股息落袋後,也可考慮將資金持續投入台股高股息基金,搭配定期定額,讓資產「漲」不停。

|