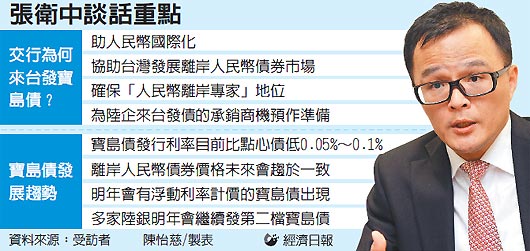

陸資銀行發行寶島債各顯神通,率先向櫃買中心遞件的交通銀行身段靈活,昨(9)日領先其他陸銀,由負責寶島債的香港分行環球金融市場部總經理張衛中,說明發債計畫。他強調,交行要保有「人民幣離岸專家」的市場地位,而透過香港去化資金的途徑,包括放款等三類有獲利空間。

張衛中說,交行是少數在台擁有分行的陸銀,將會善用此優勢,發展成未來陸企來台發行寶島債的平台。寶島債是指國內外企業與金融機構在證券櫃檯買賣中心掛牌交易的人民幣債券,目前只開放專業機構投資人購買,例如銀行、券商、保險公司、基金、投信投顧等。以下為訪談摘要:

問:為何要道台灣發行寶島債?

答:交行在香港的人民幣市場擁有良好地位,2008年為陸資商業銀行首家在港發行人民幣債券,2012年發改委與人行批准十家銀行,到香港發行人民幣債券,交行參與承銷其中的七件。

我們須保持「人民幣離岸專家」的市場地位,因此台灣當局(金管會)11月26日傍晚政策一公布,我立刻從香港飛過來,第二天早上8點多就已經交卷了。櫃買中心給我們公司代碼是10005,農行是06、中行07、建行08,交行是陸銀第一。

問:比較其他陸資銀行,交行有何優勢?

答:交行已有台北分行,這是我們的一大優勢。我們將充分台北分行這個平台,提供客戶更好的服務。

更具體的說,隨著台灣市場持續開放,交行未來可利用此平台,在承銷方面,提供陸資企業來台發行寶島債的專業建議。

問:交行發行寶島債利率為四家陸銀最高,有獲利空間嗎?

答:陸資銀行到境外發行人民幣債券,申請時須先講明,募集的資金是否匯回大陸使用。如果是境外機構發行人民幣債券,例如陸銀香港分行,不論是點心債或寶島債,都只能是「境外循環使用」。香港市場目前資金去化管道包括:放款、貿易融資、押匯、離岸債券市場投資,以及大陸境內銀行間債券市場投資、直接投資大陸境內股債的RQFII等。

其中三類途徑存在獲利空間。首先是放款,香港目前1年期人民幣放款利率約4%,正斜率架構下,3年期、5年期的放款利率肯定高逾4%,我估計有1個百分點的獲利加碼空間。

其次為點心債市場。信評好的企業例如央企,3年期的點心債,票面利率在3.7%至4%,一般企業票面利率會更高,都高於在台灣發行的3年期利率3.4%。

另外是大陸的銀行間債券市場,大陸的大型行庫在香港的分行,幾乎都有可以投資大陸境內銀行間債券市場的額度,人民幣利率境內遠高於境外。

經濟日報/記者陳怡慈/台北報導 2013.12.10

|