|

|

本帖最後由 gucci0915 於 15-12-19 09:08 編輯

價格對於評價企業並沒有任何意義,只是做為買到企業每股的花費,

股價漲多不表示高於價值,股價跌多一樣也不表示其低於價值,更多時候僅是表達市場情緒。

股價能傳達的意義實在不多,尤其對於股息成長投資者來說。

如金融海嘯期間2007~2009,嬌生一樣保持股息成長,近5年股息年化成長7.3%,近10年年化成長9.3%。

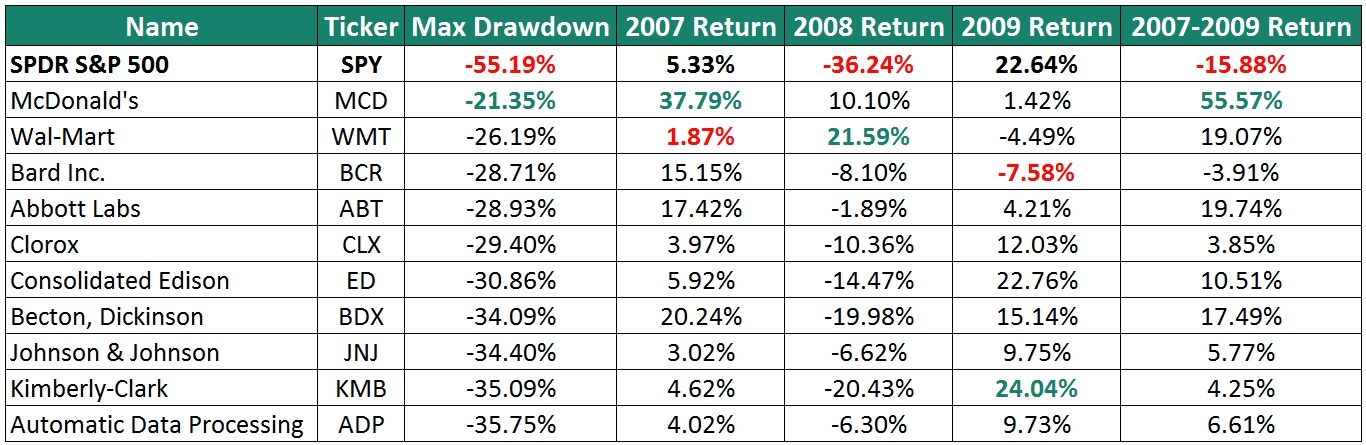

而相同現象也一樣發生在其他股息成長貴族上(股息連續成長超過25年以上,目前有106家),表中僅列出10家,並附上當時最大虧損以及07~09年間的報酬。

資料來源:Sure Dividend:Recession-Proof Your Portfolio: Top 5 Bear Market Dividend Aristocrats

能夠連續數年或數10年股息成長的企業往往代表幾個事實或特點:

1.企業為成熟產業,且企業營運模式能長時間獲利與擁有領導地位。

2.有強健的資產負債表,適當的負債比,溫和的股息配發率,強大的現金流收入,還能保有一定的EPS成長。

3.對股東友善,重視股東權益,有計劃的增加股息,以現金嘉惠股東,或在假格低於價值時大量回購自家股票,減少再外流通股數,提高EPS。

4.有效率的使用資金,扣除股息分派後,對較少的剩餘資金,進行最好的擴張與投資,假如總得將所有獲利再投入,那何時才能有盡頭?

5.相較於整體市場,有較低的波動率(BETA值小於1),即使再好的企業,遇到市場恐慌也會受到牽連。

如:嬌生Beta為0.6,沃爾碼0.43,麥當勞0.38,寶僑0.57...等。

6.假如企業視長時間持續增加股息為重要的政策,則必須謹慎且保守的衡量未來的獲利狀況,現金流量與股息配發率,因此當管理階層決定增加股息,即表示對未來前景有信心。

我投資美股,主要方式為價值投資之股息成長型,並搭配簡易選擇權將股票出租,每月創造現金流,讓等待的時間也能額外創造被動收入。

被動收入意味著時間到了現金便會出現在帳戶,並不需要頻繁的買賣股票,亦不需賣掉持有資產以支付生活。

我是在投資企業的股東,不擅長玩股價遊戲,並以合理或低估的價格投資成熟的企業,

而不去追捧極昂貴且大眾短期熱門的企業。

現金流就像我種樹, 只吃果實,也只取我夠吃的果實,而樹枝仍會持續茁壯。

我把市場當作是一家賣場,而每一家企業就像是一樣商品。很多時候,我想買的東西可能沒有打折,這時後只能等週年慶或是全館特賣時才能買到物超所值的東西,不過我可以等。

然而,即使沒有等到全館大減價,還是不時會有商品在做促銷,今天可能是衛生紙,牛奶,而明天可能是電視與服飾,一如目前的能源,原物料,房地產...等。

因此,我買的是商品(個別企業),而不是整個賣場(股票市場),不論全市場是不是高估,我都能從中買到超值的商品。

更遑論一旦全館特賣開始,我就會像個小孩進到糖果屋般,雙眼發亮的四處看著。

列出這低於價值的前22名,並不表示就適合投資。我會再從中瞭解企業經營的模式與商品,並評估企業競爭優勢與風險後,方能綜合所有條件做出決策。

這只是方便我日常作業與節省時間,而我也確實借由這個價值計算機,找到許多優質的企業值得投資一輩子(理想狀況下)。

警語:這是個適合我且沒有期限的投資與思考方式,而我希望它能陪伴我50年,完全不適合於幾個月到3,5年內的價差遊戲。

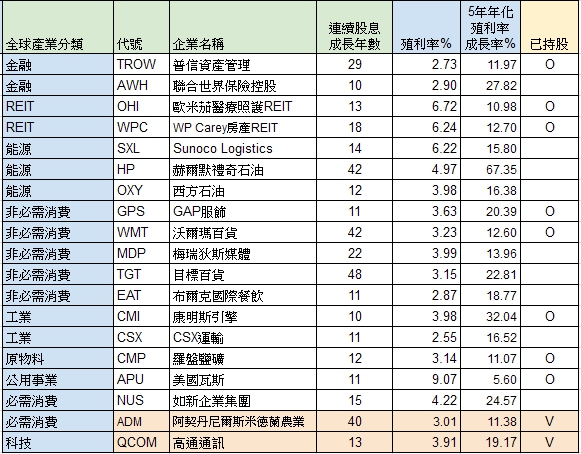

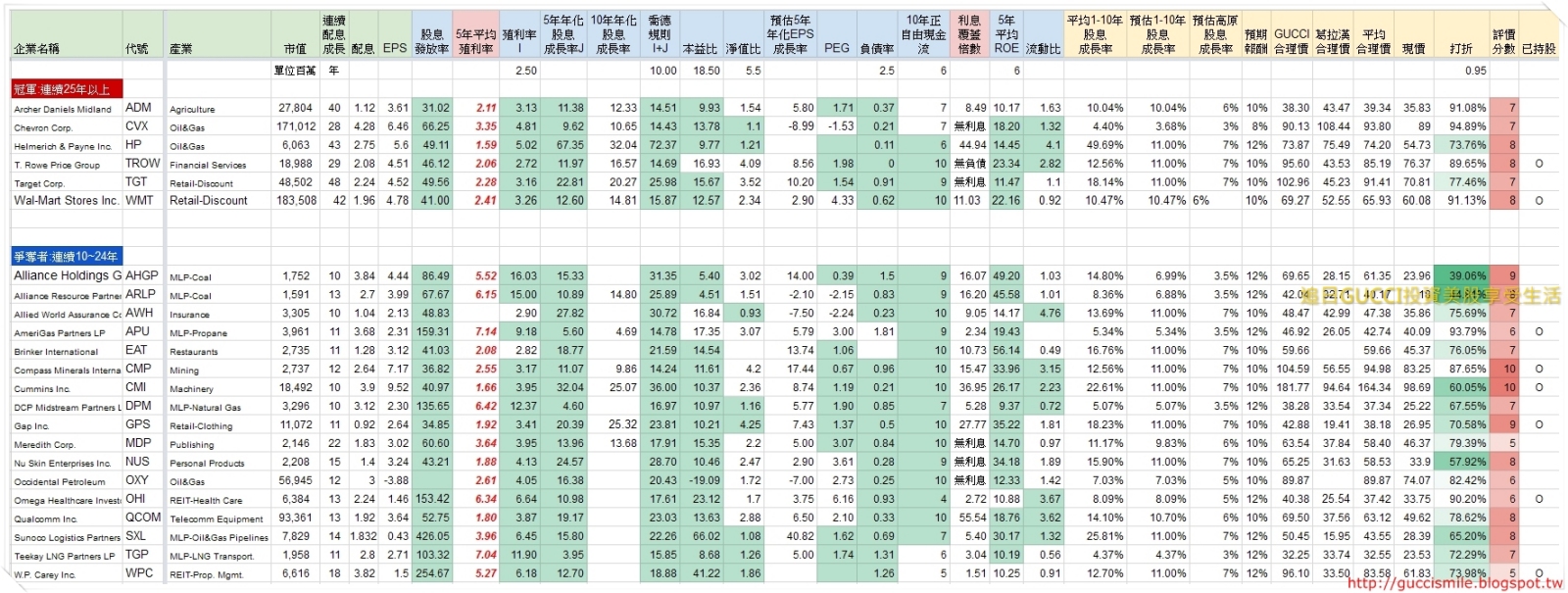

排名標準非常簡單,從我目前的價值投資獵人之全自動計算機中篩選出目前打99折以下且連續股息成長10年以上,然後以評量分數為先,再排打折價。因此,評量分數高的排在前,相同分數則以打折價低的為先。

首先,回顧一下11月時的前19名企業分佈在全球產業分類的家數如下:

全球產業分類標準

| 金融

| 非必需消費

| 能源

| 工業

| 原物

料

| 公用事業

| 必需消費

| REITs

| 科技

| 家數

| 2

| 5

| 3

| 2

| 1

| 1

| 2

| 2

| 1

|

而我也確實在近期從11月的清單中挑選出QCOM與ADM進行購買,

11/30 買入高通QCOM $48.67。

12/8 賣葡萄阿契丹尼爾斯米德蘭農業ADM 15JAN16 履約價@34 現金流$68美金,希望能在結時算接到ADM股票。

12月前22名企業分佈在全球產業分類的家數如下:

紅字為較上月增加的產業區塊。

全球產業分類標準

| 金融

| REIT

| 非必需消費

| 能源

| 工業

| 原物料

| 公用事業

| 必需消費

| 科技

| 家數

| 3

| 2

| 5

| 4

| 5

| 0

| 1

| 1

| 1

|

本月再次出現一名股息成長貴族PH,隸屬工業區塊的工業設備PH帕克哈尼芬

股息連續成長59年 | 配息$0.63/季 | 殖利率2.65% 現價$95.19 | 5年股息年化成長率15.66%| 10年股息年化成長率15.11%

PH帕克哈尼芬成立於1918年,總部位於俄亥俄州的克里夫蘭,製造各種元件和系統,用於控制各種機械和其他設備的運動,流量和壓力,其所生產的零件可應用的範圍遍及飛機、太空梭、衛星、飛彈、汽車、火車、坦克以及船舶、潛艇等,甚至在現代化的通訊設備如電腦、行動電話以及醫院的精密儀器,高科技電子產業都可以見到Parker零組件。事實上,在任何機械儀器裡都可以看到穩定可靠的Parker零件。

簡介來源:104人力銀行-台灣派克漢尼汾

另外,廣為熟知的世界工程機械製造龍頭-CAT卡特彼勒也在本月首次出現,目前剛低於合理價,後續將列入觀察與研究名單。

詳細企業清單如下:其中不乏許多我已持有的企業,紅色為本月新增的企業。

有些企業我也寫過分析文章,可參考美股價值投資獵人系列

全球產業

分類

| 代號

| 企業

名稱

| 連續

股息

成長

年數

| 殖利率%

| 5年年化

殖利率

成長率%

| 已持股

| 金融

| TROW

| 普信資產管理

| 29

| 2.73

| 11.97

| O

| 金融

| AWH

| 聯合世界保險控股

| 10

| 2.9

| 27.82

|

| 金融

| AMP

| 阿默普萊斯金融

| 11

| 2.55

| 27.15

|

| REIT

| OHI

| 歐米茄醫療照護REIT

| 13

| 6.72

| 10.98

| O

| REIT

| WPC

| WP Carey房產REIT

| 18

| 6.24

| 12.70

| O

| 非必需消費

| GPS

| GAP服飾

| 11

| 3.63

| 20.39

| O

| 非必需消費

| WMT

| 沃爾瑪百貨

| 42

| 3.23

| 12.60

| O

| 非必需消費

| MDP

| 梅瑞狄斯

| 22

| 3.99

| 13.96

|

| 非必需消費

| TGT

| 目標百貨

| 48

| 3.15

| 22.81

|

| 非必需消費

| EAT

| 布爾克國際

| 11

| 2.87

| 18.77

|

| 能源

| SXL

| Sunoco Logistics

| 14

| 6.22

| 15.80

|

| 能源

| HP

| 赫爾默禮奇石油

| 42

| 4.97

| 67.35

|

| 能源

| OXY

| 西方石油

| 12

| 3.98

| 16.38

|

| 能源

| COP

| 康菲石油

| 15

| 6.26

| 14.04

|

| 工業

| CMI

| 康明斯引擎

| 10

| 3.98

| 32.04

| O

| 工業

| CSX

| CSX運輸

| 11

| 2.55

| 16.52

|

| 工業

| MSM

| Msc工業

| 13

| 3.13

| 11.68

|

| 工業

| PH

| 帕克哈尼芬

| 59

| 2.65

| 15.66

| O

| 工業

| CAT

| 卡特彼勒

| 22

| 4.75

| 9.13

|

| 公用事業

| APU

| 美國瓦斯

| 11

| 9.07

| 5.60

| O

| 必需消費

| NUS

| 如新企業集團

| 15

| 4.22

| 24.57

|

| 科技

| QCOM

| 高通通訊

| 13

| 3.91

| 19.17

| O

|

我也將這份新的排名,加在口袋名單中的下方。

完整的口袋名單的連結放置於首頁上方的功能列:

假如對於價值投資獵人之股息連續成長:全自動計算機有興趣,請參閱先前的完整介紹。

[免責聲明]

本資料僅供意見參考使用,不得作為任何金融商品推介買賣之依據, 亦不得作為向他人提出投資建議使用。 本人已就可靠資料提供個人適當意見與資訊,但不保證資料完整性, 如有遺漏或偏頗之處,請瀏覽人士,自行承擔一切風險,本評論不負擔盈虧之法律責任。其中所出現的個股標的僅作為舉例說明使用,並無意圖引介任何人至美國券商開戶,亦無意圖向任何人推薦投資標的。

|

評分

-

查看全部評分

|